Как оформить самозанятость в 2023 году и зачем это нужно

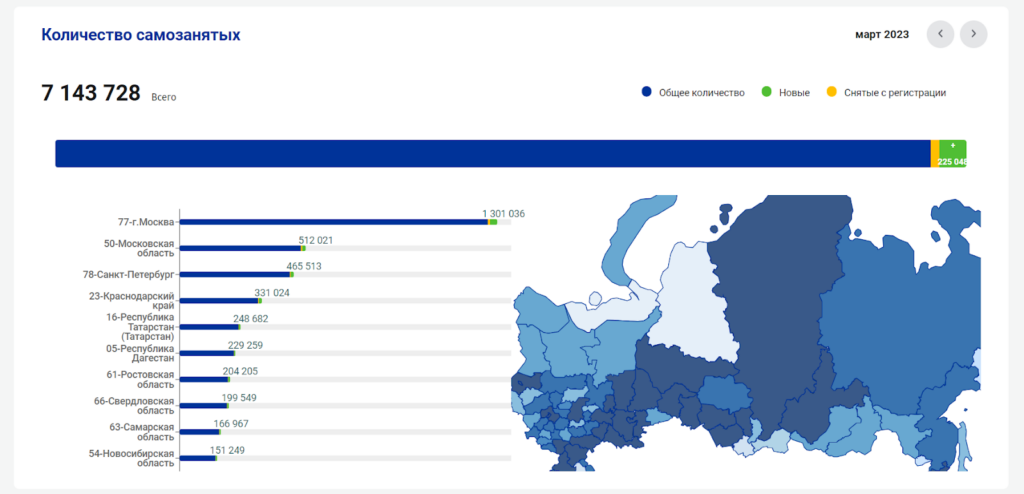

В России набирает популярность режим налогообложения для самозанятых. На 31 марта 2023 года самозанятость оформили 7 145 684 человек. Рассказываем все про этот налоговый режим: как и зачем на него переходить, кто может это сделать и как работать с личным кабинетом.

Кто такие самозанятые и зачем ими становиться

Кто может перейти на спецрежим

Что выбрать: самозанятость или индивидуальное предпринимательство

Через мобильное приложение «Мой налог»

В личном кабинете плательщика НПД на сайте ФНС

Как работать с личным кабинетом самозанятого

Как перестать быть самозанятым

Кто такие самозанятые и зачем ими становиться

Самозанятый – человек, который работает сам на себя и продает товары собственного производства, не имея наемных работников по трудовому договору. Он применяет экспериментальный налоговый режим «Налог на профессиональный доход» – НПД. Самозанятость помогает легализовать небольшой бизнес или обелить доход и не волноваться насчет возможных претензий налоговой. Оформление самозанятости позволяет подтвердить заработок, например для оформления визы или получения кредита.

Как все начиналось

НПД начал действовать в России в рамках эксперимента с 1 января 2019 года. Тогда вступил в силу Федеральный закон № 422. Государство ввело особую категорию налогоплательщиков, чтобы вывести из тени нанобизнес, который не признан де-юре, но существует де-факто, не имеет никаких прав и не платит налогов.

Сначала перейти на НПД могли жители четырех регионов: Москвы, Московской области, Калужской области и Республики Татарстана. Эксперимент оказался удачным: в течение первого полугодия легализовались 110 000 человек. К концу 2019 года – уже 330 000 человек.

С января 2020 года на НПД стало можно перейти еще в 19 регионах, а с июля 2020 года – по всей территории России.

Что происходит сейчас

По статистике Единого реестра субъектов малого и среднего предпринимательства, на 31 марта 2023 года самозанятость в РФ оформили 7 145 684 человек. Больше всего самозанятых зарегистрировано в Центральном федеральном округе (2,4 млн) за счет жителей Москвы и Московской области (1,8 млн), меньше всего – в регионах Дальневосточного федерального округа (всего 247,8 тыс. человек).

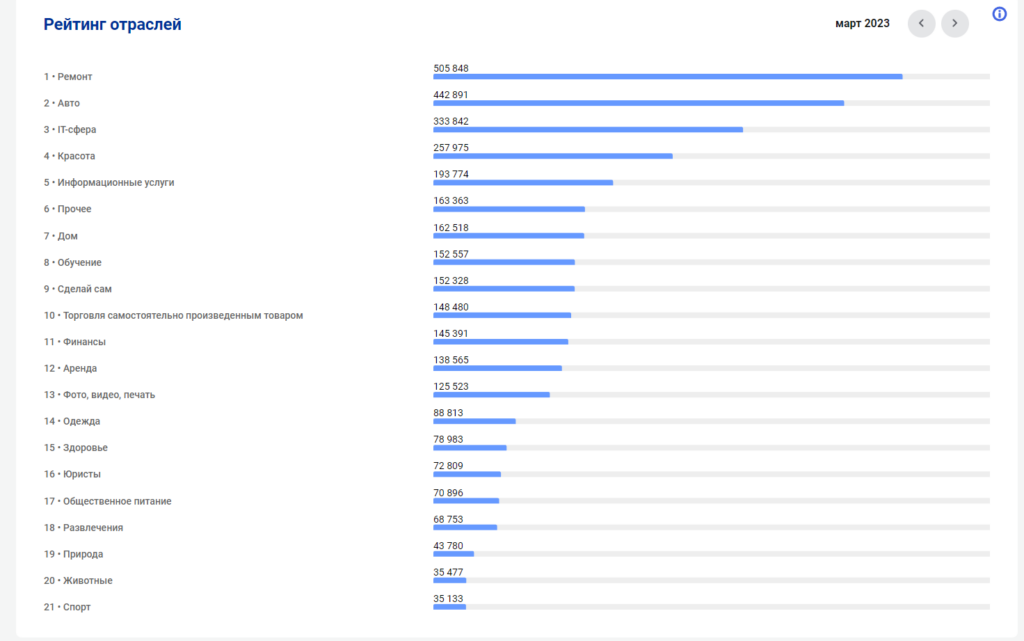

Наиболее популярные сферы деятельности у самозанятых на конец марта 2023 года – ремонт, авто и IT.

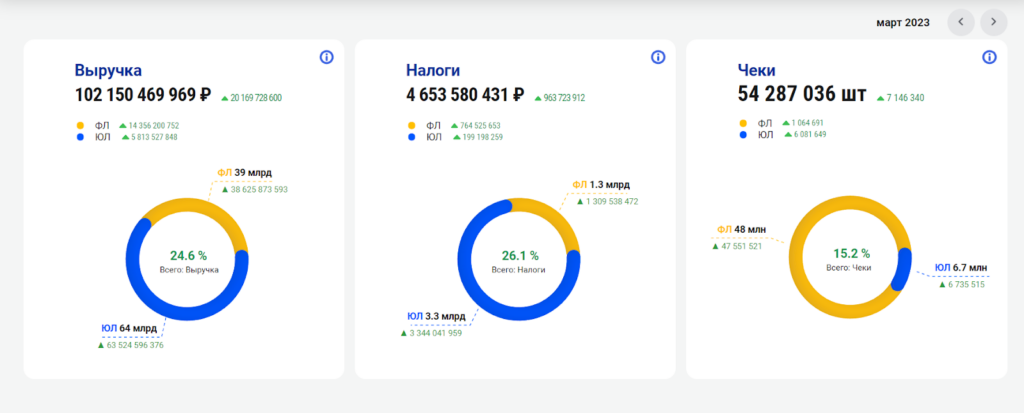

Эксперимент оказался выгодным для государства, так как только за март 2023 года выручка от деятельности самозанятых превысила 102 млрд рублей. За счет налоговых отчислений казна пополнилась на 4,65 млн рублей.

Кто может перейти на спецрежим

Самозанятость могут оформить те, кто только начинает бизнес – молодые предприниматели, небольшие стартапы, еще не набравшие финансовые обороты.

Это идеальный вариант для фрилансеров различных специализаций – маркетологов, таргетологов, копирайтеров, дизайнеров, фотографов, психологов, коучей, художников. Режим самозанятости хорошо подходит для таксистов и грумеров, гидов и веб-разработчиков, репетиторов и скульпторов. Также новый налоговый режим актуален для тех, кто сдает в аренду жилую недвижимость, если плата не превышает 200 000 рублей в месяц.

На сайте ФНС представлен примерный список видов деятельности, которой может заниматься плательщик НПД. Он далеко не полный – все, что не запрещено, то разрешено.

Оформить самозанятость могут люди, которые отвечают ряду требований к возрасту и гражданству.

Возраст

Стать самозанятым можно с 14 лет при одном из двух условий:

- у подростка есть письменное согласие на совершение сделок от родителей, усыновителей или попечителя;

- подросток стал полностью дееспособным из-за вступления в брак или по решению суда или органа опеки.

Гражданство

Стать самозанятыми могут граждане России, Армении, Беларуси, Киргизии и Казахстана – стран, которые входят в Евразийский экономический союз. С 1 августа 2022 года самозанятыми могут стать также граждане Украины.

Для этого необходимы ИНН и учетная запись в личном кабинете налогоплательщика – физлица.

Если ИНН нет, то иностранец должен:

- Получить номер в любой налоговой, которая работает с физлицами, в течение пяти рабочих дней. Для этого требуются заявление и паспорт;

- После получения ИНН в этой же налоговой взять логин и пароль от личного кабинета;

- Зарегистрироваться в качестве самозанятого.

Действующие ограничения

В Федеральном законе № 422-ФЗ указан ряд ограничений, при которых нельзя применять режим самозанятости.

Наличие наемных сотрудников

Перейти на налоговый режим могут только физлица, которые работают в одиночку, либо индивидуальные предприниматели без сотрудников. При этом закон позволяет самозанятому работать по найму. В этом случае НДФЛ платит работодатель, а налог с подработок – самозанятый.

Доход выше 2,4 млн в год

Лимитов для ежемесячного дохода нет: самозанятый может заработать в январе 30 тыс. руб., в феврале – 0, а в марте – 1 млн.

После того как доход за календарный год будет выше 2,4 млн рублей, самозанятый потеряет свой статус. Если он физлицо, то будет должен отдавать с последующих доходов 13% НДФЛ. ИП автоматически перейдет на общую систему налогообложения (ОСН). Чтобы этого не допустить, ИП нужно в течение 20 календарных дней после потери статуса самозанятого подать в ИФНС по месту жительства уведомление о переходе на упрощенную систему (УСН). В следующем году можно снова стать самозанятым.

Перепродажа товаров

Как правило, это интернет-магазины. Самозанятым разрешается создавать маленькие магазинчики и продавать ту продукцию, которую создали своими руками – испекли, сшили, связали, нарисовали. 28 июня 2022 года был принят Федеральный закон № 193-ФЗ, официально разрешающий самозанятым регистрировать товарные знаки. Так повысится конкурентоспособность мелких предпринимателей, а в будущем товарный знак может превратиться в свой собственный бренд. Нововведение будет действовать в РФ с 29 июня 2023 года.

Продажа подакцизных товаров и продукции, подлежащей обязательной маркировке

Например, нельзя продавать алкогольные домашние настойки. Также запрещается продажа товаров, подлежащих обязательной маркировке в системе «Честный знак». Например, туалетной воды, постельного белья, некоторых видов одежды и обуви.

Виды деятельности, не связанные с торговлей

Например, в этот список попадают:

- работа по добыче полезных ископаемых;

- работа, которая связана со служением культу: христианству, вуду, индуизму, буддизму;

- деятельность, для которой требуется статус ИП или юрлица, например самозанятый не может быть частным охранником или детективом.

Также сюда попадают другие деятельности.

Некоторые виды доходов

Под НПД не попадают доходы:

- от продажи или аренды нежилой недвижимости, например апартаментов или гаража;

- работодателей – нынешних и бывших, если после увольнения не прошло 2 года;

- уступки прав требований – цессии;

- продажи имущества для личных нужд. Например, самозанятый продает свою б/у мебель или одежду на «Авито»;

- работы по договорам доверительного управления имуществом или простого товарищества. Например, если две подруги договорились печь и продавать торты вместе, а прибыль делить – это не самозанятость;

- продажи акций, облигаций, паев, долей в уставном капитале организаций. Например, если самозанятый является учредителем фирмы и продает свою долю в этой фирме, то не сможет провести полученные деньги как доход самозанятого.

Плюсы и минусы самозанятости

Разберем на примере маркетолога-фрилансера плюсы и минусы статуса самозанятого.

Плюсы

- Рост количества заказчиков: бизнес становится более прозрачным, и многие работодатели заинтересованы в том, чтобы оплата всех услуг была официальной.

- Официальное оформление отношений с государством. Не нужно бояться блокировки карты банком или претензий налоговой.

- Отсутствие необходимости самостоятельно рассчитывать сумму отчислений в казну и заполнять налоговые декларации.

- Низкие ставки по налогу – 4-6% с реального дохода. Ставка зависит от категории заказчиков, с которыми работает самозанятый: если доход от физлица – 4%; если от ИП или юрлица – 6%.

- Бонус при первой регистрации как самозанятого. Сумма составляет 10 000 рублей, она идет на уплату налогов. До момента, пока бонус не исчерпан, самозанятый платит 3% или 4% – остальное покрывается бонусными выплатами. Бонус начисляется автоматом, заявления не нужны.

- Возможность нахождения в правовом поле с минимумом усилий. Не требуются расчетный счет, печать, касса.

- Возможность указывать в официальных документах статус «самозанятый», а не «временно не работаю».

- Возможность подтвердить официальный доход для получения кредитов, виз и пр.

- Ознакомиться с предложениями от кредитных организаций можно в специальном разделе сайта Банки.ру.

Минусы

- Отсутствие страхового пенсионного стажа и пенсионных баллов. При этом можно самостоятельно перечислять в Пенсионный фонд взнос на обязательное пенсионное страхование. Для этого нужно подать заявление в пенсионный фонд и внести нужную сумму до 31 декабря. Платеж фиксированный в год. В 2020 году сумма составляла 32 448 руб., а к 2023 году – 36 723 руб.

- Высокие процентные ставки по кредитам, ипотеке. Несмотря на то, что самозанятые получили возможность кредитования, процентная ставка по ипотеке или кредиту, первоначальный взнос и период предоставления заемных средств бывают не такие привлекательные, как для заемщика с официальным трудоустройством и справкой 2-НДФЛ.

- Отсутствие социальных гарантий. Если самозанятый захочет пойти в отпуск или заболеет, расходы он несет сам. Минтруд предложил и подготовил модель, по которой с 1 июля 2023 года самозанятые смогут рассчитывать на выплаты по больничному листу. Но для расчета таких выплат самозанятый должен платить ежемесячный взнос. Он вычисляется на основании суммы базового страхуемого дохода (32 484 рублей) и составляет 1 247 рублей. за каждый отчетный месяц.

- Отказы в получении налогового вычета за оплату образования, лечения, покупку недвижимости. Право есть у тех, кто платит 13% НДФЛ с официальной зарплаты по трудовому договору.

Что выбрать: самозанятость или индивидуальное предпринимательство

ИП – привычный многим облегченный налоговый режим. По закону индивидуальный предприниматель может применять режим самозанятости. Рассказываем, когда и зачем это необходимо.

Причины для перехода

Индивидуальный предприниматель может перейти в статус самозанятого, если у него нет команды, а клиенты – в основном физические лица. В таком случае самозанятость будет более выгодна, так как при работе как ИП нужно платить 6% от прибыли, а при самозанятости – 4%. Но если предприниматель работает в секторе B2B с использованием УСН, при переходе на самозанятость налог не меняется и будет по-прежнему 6%.

Совмещение режимов

Согласно п. 7 ч.2 статьи 4 ФЗ-422, самозанятость нельзя совмещать с другими режимами – ЕНВД (единым налогом на вмененный доход), УСН, ПСН (патентной системой налогообложения) или ОСН. Индивидуальный предприниматель может стать самозанятым лишь тогда, когда его объем доходов и все виды деятельности подпадают под режим. Также на момент перехода у ИП не должно быть налоговых задолженностей за прошлые периоды.

Если ИП использовал системы ОСН, УСН или ЕНВД, он может перейти на самозанятость по одному из вариантов:

- первый. Упредпринимателя есть право сняться с налогового учета, закрыть ИП и пройти регистрацию как плательщик НПД с нуля. В таком случае, чтобы снова стать индивидуальным предпринимателем, ему потребуется заново пройти процедуру регистрации ИП;

- второй. Согласно части 1 статьи 2 ФЗ-422, можно оформить самозанятость, не закрывая ИП. Для этого требуется пройти регистрацию в качестве самозанятого через приложение «Мой налог» или сайт Федеральной налоговой службы. Затем в течение месяца после регистрации необходимо уведомить налоговую инспекцию о новом статусе. Это можно сделать в любой момент.

Чтобы перейти с патента на НПД, ИП должен сначала сняться с учета на ПСН, а затем оформлять самозанятость. Сняться с учета можно при утрате права на патент, по окончании срока патента или после завершения «патентной» деятельности. То есть можно переходить на НПД после завершения срока патента или уведомить налоговую инспекцию с помощью заявления о прекращении деятельности, по которой применялась ПСН.

Как оформить самозанятость

Чтобы оформить самозанятость, необходимо встать на налоговый учет в качестве плательщика НПД. Это бесплатно. Есть 4 способа отправить заявление.

Через госуслуги

Что нужно

Полная учетная запись на портале госуслуг.

Кому подойдет

Таким способом могут зарегистрироваться как россияне, так и граждане стран ЕАЭС, Украины.

- Для регистрации не требуется фотография человека.

- Портал сам притягивает нужные данные.

- Можно пройти регистрацию со стационарного компьютера.

Как зарегистрироваться

- В поисковой строке на госуслугах набрать «самозанятость регистрация».

- Следовать пошаговым инструкциям сервиса.

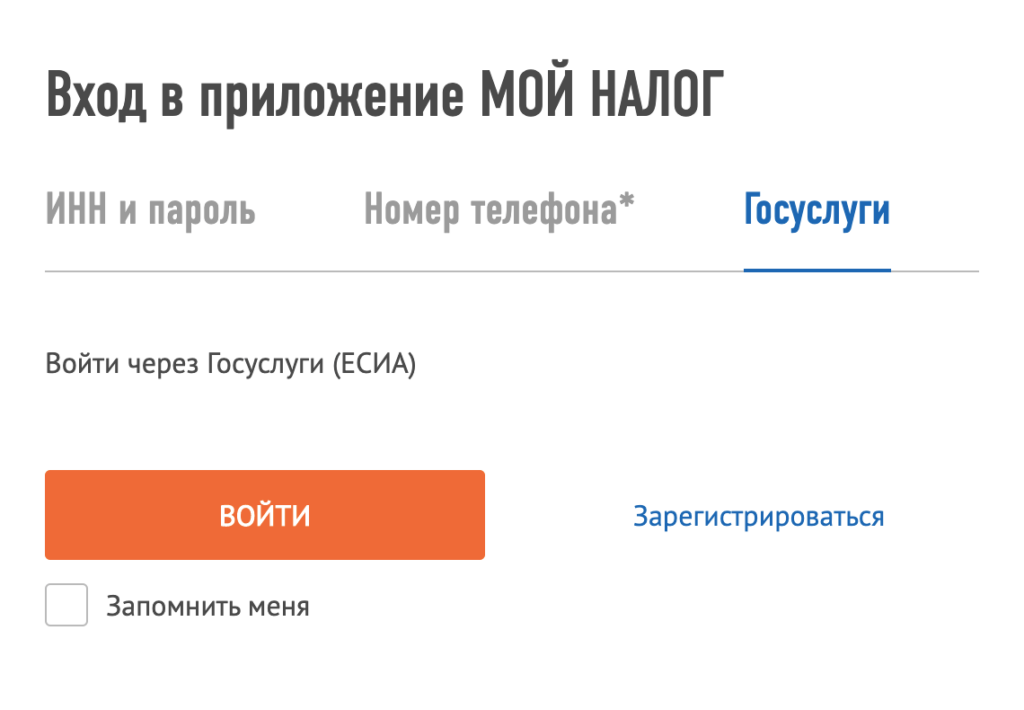

Через мобильное приложение «Мой налог»

Что нужно

Паспорт гражданина РФ либо ИНН и пароль для доступа в онлайн-кабинет налогоплательщика-физлица на сайте ФНС.

Кому подойдет

Гражданам России, гражданам из стран ЕАЭС, Украины с ИНН и доступом в онлайн-кабинет налогоплательщика-физлица.

- Требуется установка приложения.

- Нужно отсканировать паспорт или завести личный кабинет на сайте налоговой, а затем сфотографироваться самому.

- Не нужно вводить данные. Приложение само заполнит заявление.

Как зарегистрироваться

Оформить самозанятость можно через приложение «Мой налог», которое создано специально для плательщиков НПД. Для этого нужно выполнить такие действия:

- Скачать приложение на мобильный гаджет;

- Выбрать способ подтверждения личности: по паспорту или через личный кабинет налогоплательщика;

- Указать номер телефона, получить и ввести код подтверждения;

- Придумать и ввести ПИН-код для доступа в приложение.

При регистрации по паспорту:

- Открыть разворот с фотографией, чтобы приложение просканировало данные;

- Распознать свое лицо камерой;

- Сфотографироваться;

- Ввести ИНН;

- Подтвердить регистрацию.

При регистрации через личный кабинет налогоплательщика:

- Ввести ИНН и пароль;

- Подтвердить регистрацию.

В личном кабинете плательщика НПД на сайте ФНС

Что нужно

ИНН и пароль.

Кому подойдет

Всем, кто не хочет скачивать приложение или не имеет смартфона. Гражданам РФ и стран ЕАЭС, Украины, у которых имеется ИНН и учетная запись в ЛК налогоплательщика-физлица.

- Личный кабинет доступен со стационарного компьютера.

- Можно регистрироваться по паролю от госуслуг.

- Можно пройти регистрацию через приложение, а отправлять чеки через сайт и наоборот.

- Через веб-кабинет невозможно зарегистрироваться по паспорту.

Как зарегистрироваться

1. Зайти на lknpd.nalog.ru.

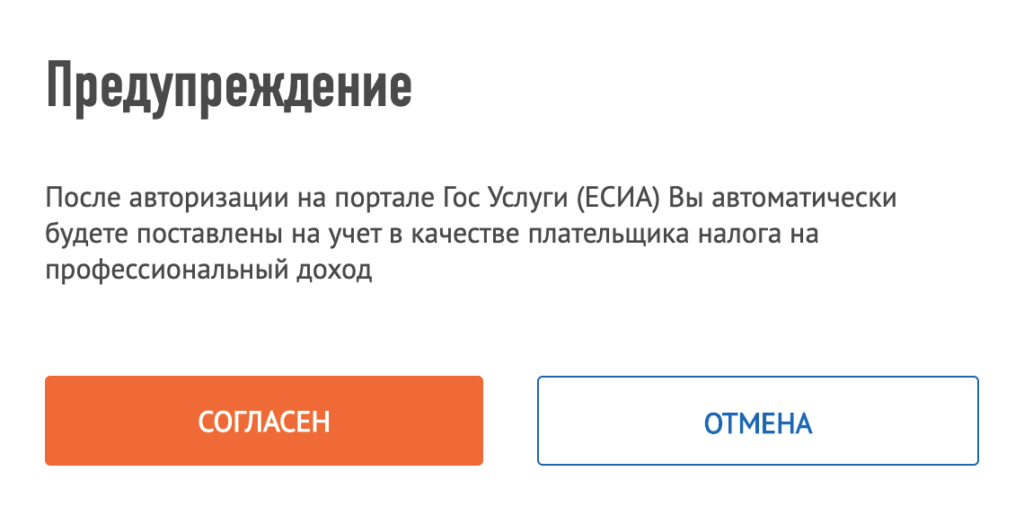

2. Ввести ИНН и пароль для доступа в ЛК физического лица. Если его нет, то пароль от портала госуслуг РФ. Если выбрана регистрация по паролю от госуслуг, нужно быть очень внимательным: при первой авторизации этим способом вы автоматически станете на учет как плательщик НПД.

3. Ввести номер телефона.

4. Нажать на кнопку «Зарегистрироваться».

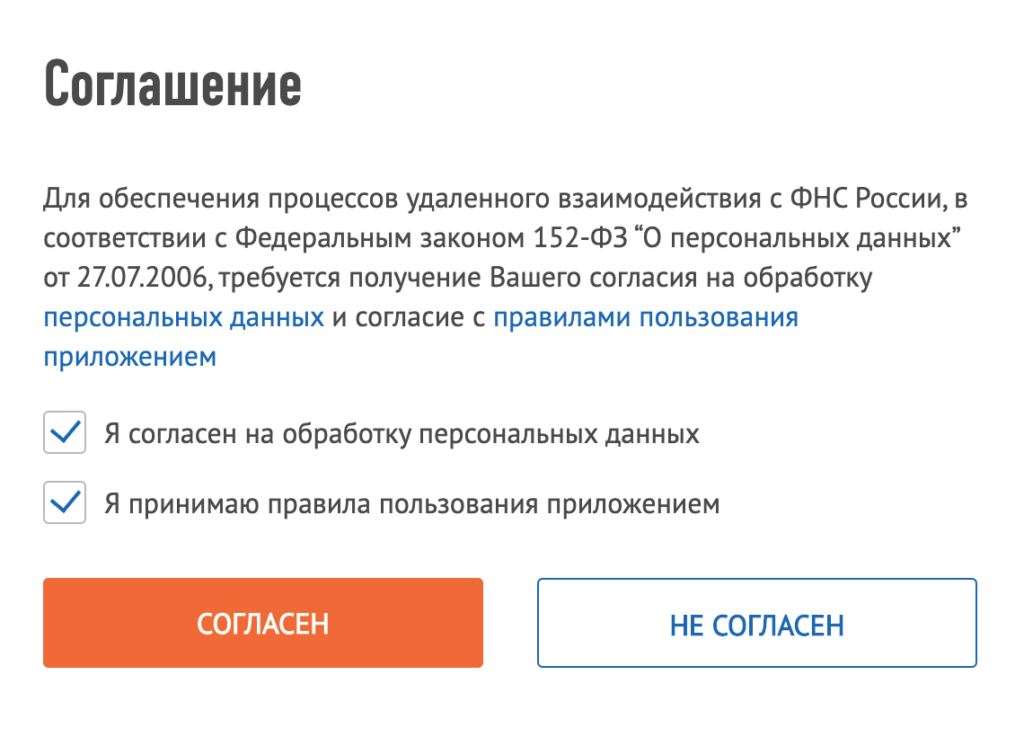

5. Подтвердить согласие на обработку персональных данных.

6. Получить на указанный номер телефона код и ввести его.

В банке

ФНС выполняет информационный обмен с 29 банками. Через них можно зарегистрироваться и уплачивать НПД.

Что нужно

- Паспорт для регистрации в отделении банка офлайн.

- Приложение банка или его сайт для регистрации онлайн.

Кому подойдет

Всем, в том числе гражданам стран ЕАЭС, Украины с ИНН и учетной записью в ЛК налогоплательщика-физлица.

- Зарегистрироваться можно без ПК. При офлайн-регистрации не нужно делать селфи и сканировать паспорт.

- Как правило, вместе с регистрацией банк предлагает оформить пластиковую карту для получения дохода и уплаты налога.

Как зарегистрироваться

При офлайн-регистрации:

- Прийти в банк с паспортом и подать заявление, которое банк подпишет усиленной электронной подписью. Фотография не понадобится;

- При успешной регистрации с этого же дня вы станете плательщиком НПД.

Для онлайн-регистрации:

- Зайти в мобильное приложение банка или на его сайт и найти сервис для регистрации самозанятых;

- В сервисе заполнить предложенную форму и подождать, когда банк пришлет уведомление об изменении статуса.

Налоговая может проверять информацию до шести дней – отсчет стартует со следующего дня после подачи заявления. Обычно все происходит почти мгновенно.

При явных ошибках и противоречиях отказ приходит в день обращения.

В таком случае налоговая присылает уведомление с объяснением причины. Оно поступает через личный кабинет самозанятого, приложение «Мой налог» или банк в зависимости от способа подачи заявления. При этом принимать оплаты и создавать чеки можно сразу.

Как работать с личным кабинетом самозанятого

Личный кабинет на сайте ФНС или в приложении совмещает налоговую инспекцию, кассовый аппарат для формирования чеков и обучающую платформу с ответами на множество вопросов о работе самозанятого. Также он позволяет увидеть всю статистику (заработанную сумму, уплаченные налоги), а также получить справки о доходах и постановке на учет.

Как принимать платежи

Плательщики НПД не пользуются контрольно-кассовой техникой, на них не действует закон № 54 «О применении ККТ при осуществлении расчетов в РФ».

Процесс выглядит так:

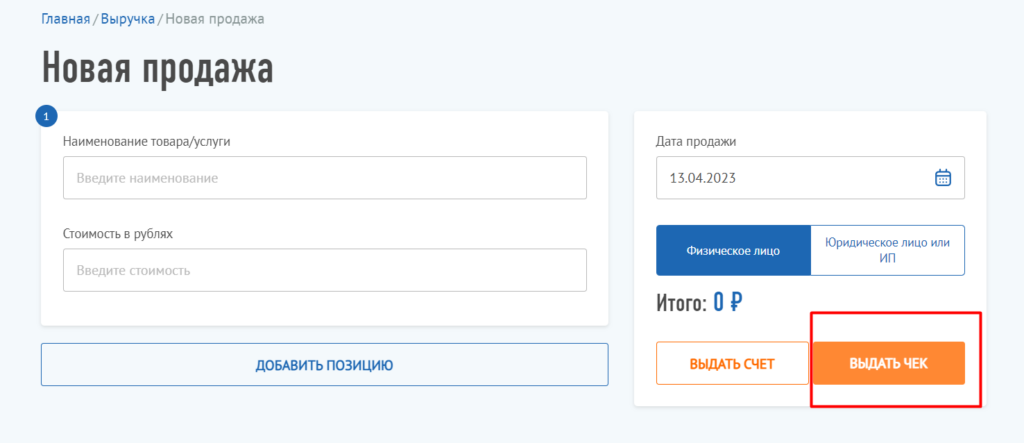

1. Получить деньги от заказчика наличными или безналом;

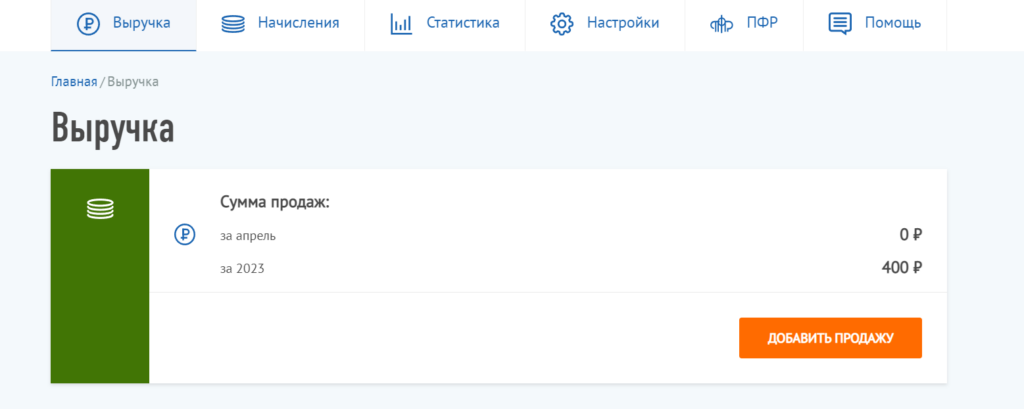

2. Зайти в личный кабинет на сайте ФНС или приложение «Мой налог» в раздел «Выручка» и добавить продажу;

3. В свободной форме обозначить, за что получена оплата – «Запуск рекламной кампании», «Экскурсия в Коломенское», «Написание текстов в блог» – и указать полученную сумму. Для работы с физлицами этого достаточно. При работе с юрлицами или ИП нужны ИНН заказчика и название. Система запоминает их, каждый раз вводить данные не нужно;

4. Нажать «Выдать чек».

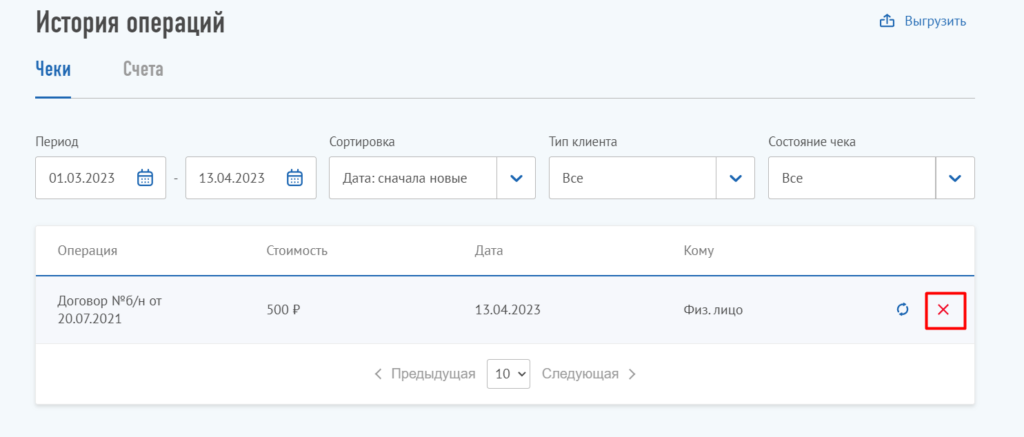

Как отправлять чеки

Передать чек можно разными способами:

- Отправить по смс или через мессенджеры;

- Выслать на электронную почту;

- Дать считать QR-код на чеке;

- Распечатать и отдать на бумаге.

При оплате наличными сформировать и отправить чек нужно в момент расчета, при безналичной оплате – до 9-го числа следующего месяца. Клиент не может требовать бумажный чек, если уже ему был отправлен электронный.

Обычно компании и ИП прописывают в договорах с самозанятыми, что им нужно предоставить чек не позже следующего дня после оплаты.

Также они часто прописывают в договоре санкции за непередачу чека, так как рискуют доначислением НДФЛ и взносов, а также не могут включить в налоговые расходы выплату самозанятому.

Ошибочно сформированный чек можно аннулировать. После клика по кнопке надо указать причину: «Чек сформирован ошибочно» или «Возврат средств». Налог с суммы, которая была указана в чеке, не взимается.

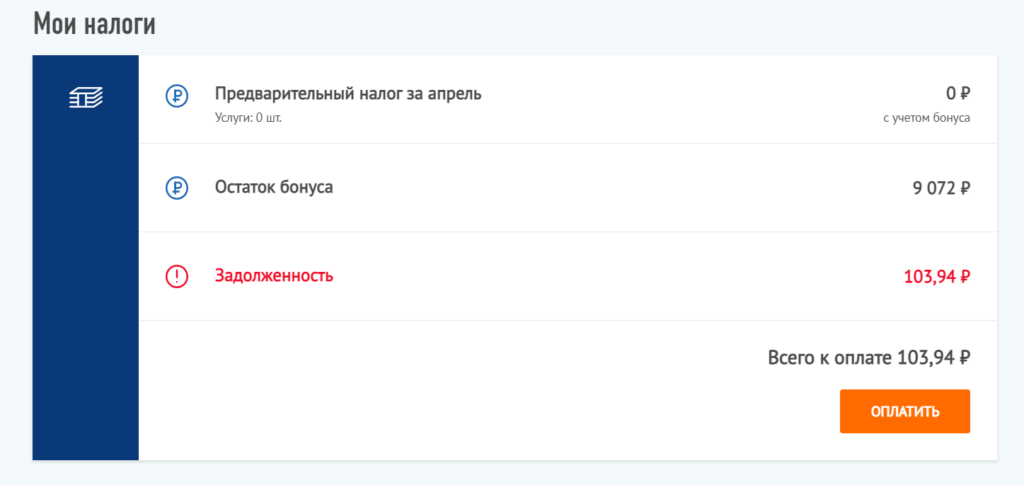

Как платить налоги

Сервис сам рассчитывает сумму налога на основании сформированных чеков и присылает уведомление. Информация есть в разделе «Выручка» в части «Мои налоги».

Уведомление приходит до 12 числа месяца, следующего за истекшим месяцем. Уплатить налог необходимо до 28-го числа того же месяца. Например, Иван стал самозанятым в январе. Первое уведомление придет до 12 марта. До 28 марта ему нужно уплатить НПД за февраль и часть января. Следующее уведомление он получит до 12 апреля, а уплатит налог за март до 28 апреля.

Если сумма налога меньше 100 рублей, она добавляется к НПД за следующий период.

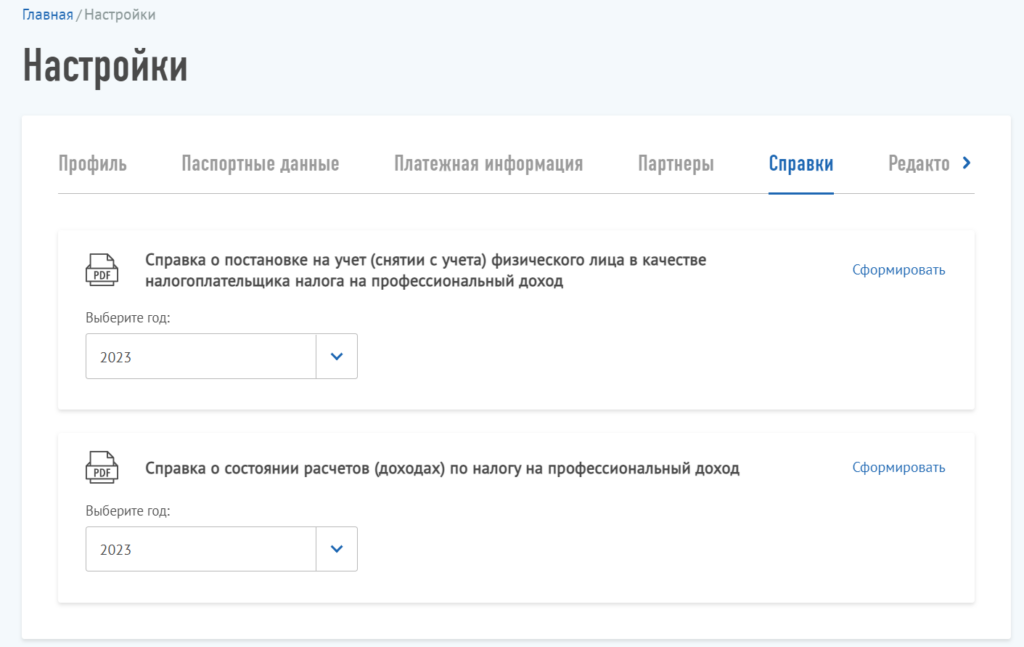

Как получить справку

Справки о доходе и о постановке на учет формируются в разделе личного кабинета «Настройки» в подразделе «Справки». Необходимо выбрать тип справки, ввести год и нажать «Сформировать».

Справка загрузится автоматически в PDF-формате. Ее можно распечатать или отправить в электронном виде.

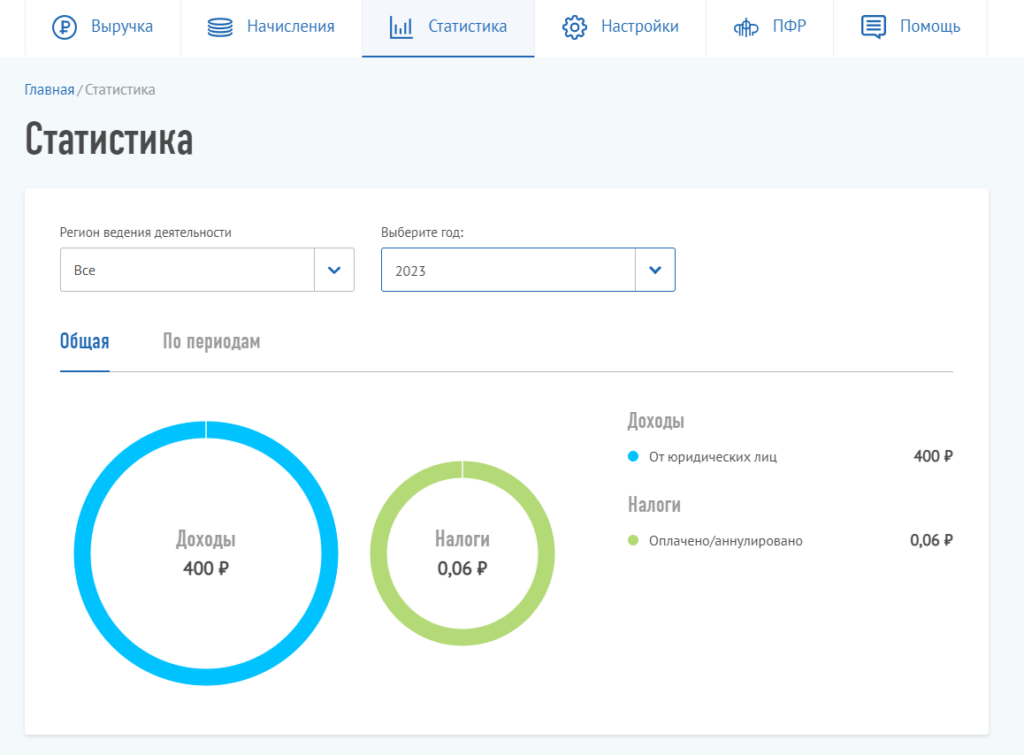

Где смотреть статистику

Аналитику по налоговым выплатам и доходам можно посмотреть в разделе «Статистика». Доступна общая статистика и статистика по периодам.

Как перестать быть самозанятым

Процедура различается для физических лиц и бывших ИП.

Для физических лиц

- Зайти в раздел «Настройки» ЛК;

- Нажать на кнопку «Снять с учета».

Для ИП

Если индивидуальный предприниматель стал самозанятым с сохранением ИП и хочет вернуться к прежнему налоговому режиму, он должен:

- Зайти в раздел «Настройки» ЛК и сняться с учета;

- В течение 20 дней после этого сообщить налоговой о возвращении к УСН либо подать заявление для постановки на учет как плательщик единого налога на вмененный доход.

Если ограничиться только снятием с учета, то через 20 дней индивидуальный предприниматель переходит на общий режим налогообложения. Он будет должен платить 13% НДФЛ и 20% налога на добавленную стоимость. Перейти на более выгодную форму налогообложения он сможет только в начале следующего календарного года.

При необходимости регистрироваться и сниматься с учета можно неограниченное количество раз, но налоговый вычет в виде бонуса 10 000 рублей начисляется только первый раз.

Если вы работаете с таргетированной и контекстной рекламой, подключайтесь к экосистеме click.ru. Автоматизируйте рутинные задачи с помощью наших инструментов, а также используйте развитую инфраструктуру, чтобы управлять всеми проектами в едином окружении. Участвуйте в партнерской программе и получайте вознаграждение в процентах от рекламного оборота клиентов.